|

29일 한국거래소에 따르면 최근 5년간(2019년1월~2023년 8월) 코스닥에 상장한 기술성장기업(스팩 상장 제외)은 총 130곳으로 집계됐다. 연도별 상장업체수는 △2019년 22곳 △2020년 25곳 △2021년 31곳 △2022년 28곳 △2023년 24곳 등이다.

기술성장기업은 일반 상장 제도 대비 수익성 요건을 충족하지 못하더라도 기술평가특례와 성장성 특례에 따라 코스닥에 상장한 기업을 뜻한다. 기술평가특례는 지난 2005년에 도입됐으며, 전문평가기관 기술평가 또는 상장주선인의 추천을 통해 상장할 수 있다. 성장성 특례는 2017년에 마련됐으며, 자기자본 10억원 이상 및 자본잠식률 10% 미만 조건을 충족한 기업 중 상장주선인이 추천을 거쳐 증시에 입성할 수 있는 제도다.

기술성장기업 130곳의 주가를 분석한 결과 지난 28일 종가가 상장 당시 공모가를 밑도는 기업은 71곳(54.61%)이었다. 기술성장기업 청약에 모두 참여해 주식을 보유했다면 2곳 중 1곳 꼴로 손실을 봤다는 의미다.

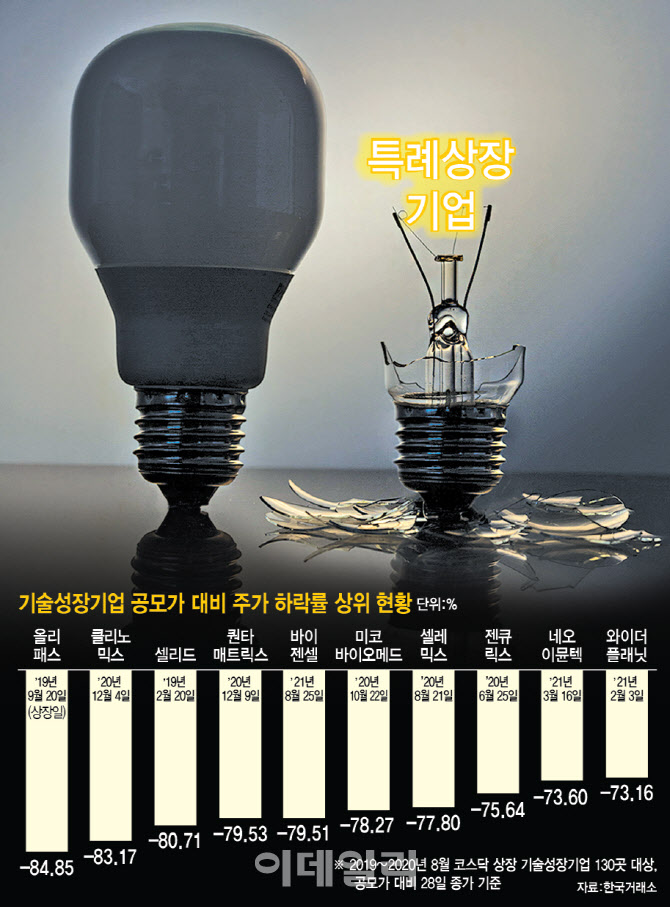

공모가 대비 주가가 가장 크게 하락한 상장사는 올리패스(244460)였다. 올리패스는 지난 28일 종가가 2020원으로 공모가(1만3333원) 대비 84.85% 떨어졌다. 올리패스는 2019년 9월에 상장한 리보핵산(RNA) 치료제 전문기업으로, 코스닥에 입성 이후 지난해까지 4년간 내리 적자를 기록하자 투자심리가 악화하며 주가도 고꾸라진 것으로 분석된다. 올해 2분기 말에는 자본잠식률이 82.68%를 기록하며 주가가 급락하기도 했다.

클리노믹스(352770)는 공모가(1만3900원) 대비 주가 하락률이 83.17%로 집계돼 두 번째로 낙폭이 큰 기업으로 꼽혔다. 액체생검 전문기업인 클리노믹스 역시 지난해 적자 전환한 가운데, 최근에는 유·무상증자를 결정하면서 주가 하락세가 심화한 것으로 풀이된다. 지난 5월 클리노믹스는 채무상환을 위해 276억원 규모의 주주배정 후 실권주 일반공모 방식의 유상증자를 결정했다. 유상증자를 통해 발행되는 신주는 780만주다. 무상증자는 보통주 1주당 0.5주, 우선주 1주당 0.49주를 배정하며, 발행되는 신주는 1055만4938주다.

지난 2019년 2월에 상장한 코로나 백신 개발 기업 셀리드(299660)도 공모가(3만117원) 대비 주가가 80.71% 떨어져 하락률이 80%를 넘었다. 셀리드는 지난 2019년 상장 이후 4년 연속 적자를 기록 중이다. 지난해 실적 부진 이유로 전환사채 관련 파생상품 평가 손실 영향이 컸다고 회사 측은 설명했다.

이외에도 퀀타매트릭스(317690)(-79.53%), 바이젠셀(308080)(-79.51%), 미코바이오메드(214610)(-78.27%), 셀레믹스(331920)(-77.8%), 젠큐릭스(229000)(-75.64%), 네오이뮨텍(950220)(-73.6%), 와이더플래닛(321820)(-73.16%) 등 바이오주 위주로 공모가 대비 현재 주가가 반토막 이상 난 것으로 확인됐다.

◇ 투자자 기피 대상 된 특례상장 …“재무적 심사 보완 필요”

만성적인 실적 악화와 성과 부재로 주가가 급락하는 기술성장기업이 늘면서 투자자들의 피해도 커질 수 있다는 우려가 나온다. 특히 기술성장기업의 일반 상장 기업 대비 관리종목 지정 및 퇴출 요건이 일시적으로 완화되지만, 부진이 길어지면 상장폐지로 이어질 수 있다. 일례로 기술성장기업은 상장일이 속한 3개 사업연도에는 법인세비용차감전 계속사업손실과 관련해 관리종목 지정 사유가 적용되지 않지만, 그 이후부터는 일반 상장기업과 똑같은 기준이 적용된다.

정부가 특례상장 제도를 확대하기로 하면서 이 같은 문제가 심화할 수 있다는 지적도 제기된다. 정부는 지난달 딥테크, 딥사이언스 등 첨단·전략기술 분야 기업의 상장 문호를 넓히기 위해 초격차 기술 특례제도 신설키로 했다. 초격차 기술 특례를 활용하는 기업은 단수 기술평가로도 상장이 가능한데, 주가가 부진한 기업들이 더 늘어날 수 있다는 비판이 나온다.

전문가들은 특례상장제도로 상장한 기업들의 관리 역량을 제고하고 투자 리스크 위험을 낮추기 위해선 재무적인 차원에서 일정 정도 상장 심사를 보완하는 장치가 마련돼야 한다고 제언했다. 서지용 상명대 경영학과 교수는 “특례상장이라고 하더라도 재무적으로 크게 부실하거나 성장 잠재력에 문제가 있다면 어느 정도 거를 수 있는 필터링 과정이 필요하다”며 “특례상장 제도 특성상 재무적이고 기술적 측면이 미스매치(불일치) 될 수 있는 만큼 기술평가 내실을 키우는 방법도 강구해야 한다”고 말했다. 김대종 세종대 경영학부 교수는 “한 몫 당기겠다는 의도로 상장하려는 기업을 판별할 수 있도록 정부가 특례상장 요건을 강화하는 방안을 고려해야 한다”며 “투자자 역시 적자 위험을 감안해 기업을 선별하는 혜안을 가져야 한다”고 강조했다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)