|

컬리 IPO 철회로 가닥…증시 침체가 결정적

6일 자본시장 관계자들의 설명을 종합하면 컬리는 예정된 IPO 계획 철회를 논의 중으로 알려졌다. 지난 8월 22일 한국거래소 유가증권시장 상장 예비 심사를 통과한 지 두 달이 채 안 된 상황에서 상장 계획을 미루기로 한 것이다. 컬리 IPO 사안에 정통한 주요 관계자들을 중심으로 해당 내용이 공유된 것으로 알려졌다.

컬리는 불과 몇 달 전만 해도 IPO를 예정된 기간 내 진행하겠다는 의지를 드러내 왔다. 컬리 관계자는 상장 예비심사 직전까지도 IPO 일정을 묻는 말에 “정해진 기한 내 (IPO를) 진행한다는 것이 내부 방침이다”고 말했다.

그러나 상장 예비심사 청구 이후 IPO 계획이 새 국면을 맞은 것으로 전해진다. 한 자본시장 관계자는 “상장을 미루자는 논의가 투자자들을 중심으로 있던 것으로 알고 있다”며 “악화 일로를 걷는 시장 분위기가 영향을 미치지 않았나 싶다”고 말했다.

|

컬리는 이미 다수의 재무적투자자(FI)들이 투자 단계별로 차곡차곡 포진해 있는 상태다. 원하는 밸류에이션에 도달하지 못할 경우 FI들의 엑시트(자금회수) 통로를 열어줄 수 없다는 게 결정적으로 작용할 수 밖에 없다.

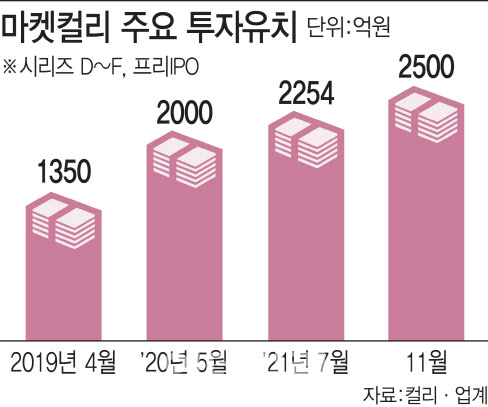

컬리는 지난해 연말 프리IPO(상장 전 투자유치) 과정에서 앵커PE로부터 4조원의 기업가치를 인정받고, 2500억원의 투자 유치에 성공했다. 막판에 참여한 투자자들의 수익 구간을 열어주기 위해 최소 4조원을 웃도는 밸류에이션을 IPO 단계에서 인정받아야 한다는 과제가 있었다.

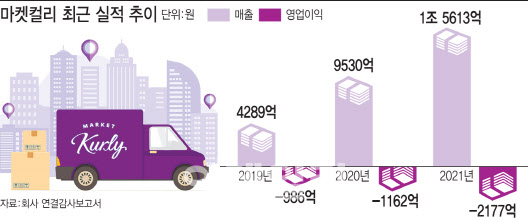

그러나 최근 투심 악화로 기업들의 밸류에이션 급락 여파가 컬리에도 영향을 미쳤다. 10월 현재 시장에서 점치는 컬리의 밸류에이션은 1조~1조5000억원 수준으로 보고 있다. 10달 전 인정받은 밸류에이션과 비교하면 몸값이 4분의 1 수준까지 빠진 것이다. 납득할 수준의 밸류에이션은 아니라고 판단했다고 볼 수 있는 대목이다.

|

공모자금 확보 측면에서도 현 시점은 녹록지 않다는 관측도 나온다. 전체 밸류에이션이 줄어들 경우 회사가 공모자금 규모까지 줄어든다는 점을 배제할 수 없다. 침체일로인 현 상황을 지나 분위기가 나아졌을 때 상장에 재도전하는 것이 투자자나 회사 모두 유리하다는 결론을 낸 것으로 보인다.

컬리의 상장은 공모주 시장은 물론 자본시장 전체에서 예의주시하던 초미의 관심사였다. 그도 그럴 것이 당초 미국 증시 입성을 추진하다 국내 증시 IPO로 유턴했다는 점, 앞서 상장한 쏘카와 함께 ‘유니콘 특례상장’이라는 타이틀을 보유하고 있다는 점에서도 IPO 성적에 관심이 쏠렸다.

무엇보다 11번가나 SSG닷컴, 오아시스마켓 등 IPO를 준비하는 동종 업계 이커머스(전자상거래) 업체에도 중요한 잣대가 될 수 있다 보니 하반기, 나아가 내년 공모주 시장 분위기까지 가늠할 잣대로 여겨졌다.

컬리의 IPO 철회가 가시화하면서 동종 업계 IPO 후발 주자들에게 적잖은 영향을 미칠 전망이다. IPO를 준비하던 업체들은 무리하지 않고, 실적 등의 펀더멘털을 강화하면서 상황을 지켜보겠다는 입장이다.

최근 IPO를 준비 중인 한 자본시장 관계자는 “시장 분위기가 어떻게 돌아가는지가 가장 중요하다”며 “회사가 정해놓은 밸류에이션 기준이 있다는 점에서 시장 분위기가 예상보다 나쁠 경우 IPO 시기를 조절할 가능성도 배제할 수 없다”고 말했다.

한편 시장에서 제기된 컬리 IPO 철회 검토에 대해 컬리 측 관계자는 “IPO 철회를 검토한 바 없고 주주들에게도 해당 사실을 공유한 적 없다”고 말했다.