영국의 브렉시트(Brexit·영국의 유럽연합 탈퇴) 5년, 런던이 다시 글로벌 금융허브로 부상할 조짐을 보이고 있다. 브렉시트 이전엔 은행이 런던 금융시장의 중심이었다면 이번엔 사모펀드(PEF)가 주연이다. 영국의 경제·정치가 어느 정도 안정 궤도에 오른 데다 브렉시트 여파로 알짜 기업들의 기업가치가 낮은 수준을 유지하면서 글로벌 PEF 운용사들이 줄줄이 영국을 찾아 굵직한 딜을 탄생시키고 있다.

|

퍼센티지로 보면 사모펀드운용사들의 영국 내 M&A 활동이 소폭 오른 것 같지만, 금액으로 보면 실상은 그 이상이다. 같은 기간 영국에서 이뤄진 M&A 중 해외 사모펀드운용사들이 체결한 딜은 10분의 1 수준이나, 금액 면으로 봤을 때는 전체의 60%에 달했다. 즉 기업가치가 여타 딜 대비 상대적으로 높은 굵직굵직한 딜은 해외 사모펀드운용사들의 손에 들어갔다는 의미다.

해외 사모펀드운용사들이 영국 기업에 관심을 둔 것은 브렉시트 이후부터다. 브렉시트가 수입과 수출을 압박하면서 영국의 무역이 후퇴하자 영국 기업들의 경쟁력은 여타 선진국 기업들과 차이 나게 떨어졌다. 투자 사이드에서 볼 때 브렉시트로 영국 기업들의 밸류에이션이 떨어지면서 가격 메리트가 올라간 셈이다.

글로벌 사모펀드운용사들의 빅딜 M&A 사례도 쌓여 있다. 대표적인 예로는 팬데믹 이후로 매출이 급격히 증가한 영국 슈퍼마켓 체인이 꼽힌다. 팬데믹 당시 글로벌 슈퍼마켓 체인들은 매출 증가에 힘입어 M&A 시장에 모습을 드러낸 바 있는데, 글로벌 운용사들은 미국과 프랑스 등을 모두 제치고 영국 브랜드에 유독 관심을 보였다. 미국 경쟁사와 견줬을 때 매출에 큰 차이가 없음에도 몸값은 더 저렴했기 때문이다.

예컨대 미국 사모펀드운용사 클레이톤듀블리에앤라이스는 미국과 캐나다, 프랑스, 독일 슈퍼마켓 체인들이 매물로 쏟아져 나오기 시작한 지난 2021년 영국 4대 슈퍼마켓 체인인 모리슨스를 11조원에 품었다. 모리슨스는 산하에 알짜 계열사를 보유하고 있는 것치고는 몸값이 상대적으로 저렴했던 매물로 손꼽히며 글로벌 운용사들의 러브콜을 받았던 매물이다.

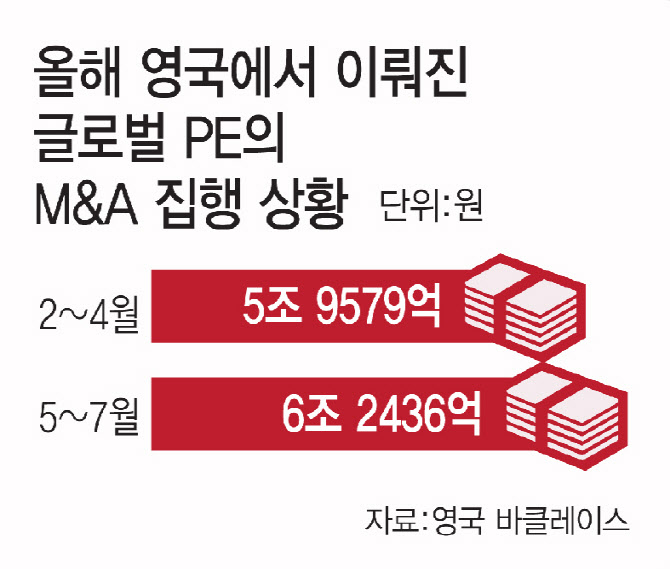

올해도 사모펀드운용사들의 M&A 행진은 이어지고 있다. 특히 금융과 전자기술, 미디어, 통신 부문에 대한 투자사들의 관심이 큰 것으로 전해진다. 현지 자본시장 한 관계자는 “해외 사모펀드운용사들의 영국 기업 인수, 해외 VC들의 영국 스타트업 투자 사례가 올 들어 급격하게 늘어나고 있다”며 “공공성을 띠는 딜보다는 경영난에 봉착한 딜이 쏟아져 나오는 만큼, 영국의 경제 성장에 크고 작은 영향을 끼칠 것”이라고 말했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)