자회사 지분 매각이 이뤄지는 경우 이오플로우가 차기 동력으로 밝혀왔던 ‘비만 패치’ 개발에도 차질이 예상되는 등 장기적인 관점에서 기업 가치도 하락할 것으로 우려된다.

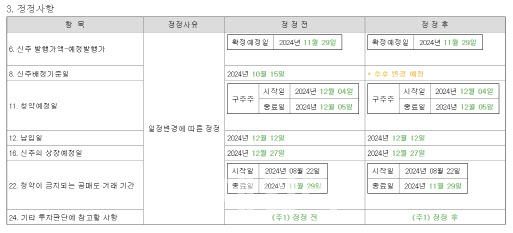

11일 전자공시시스템에 따르면 이오플로우는 올해 8월 결의한 823억원 규모 유상증자 신주배정기준일을 기존 이달 15일에서 ‘추후 변경 예정’으로 정정한다고 공시했다.

이날 공시는 최근 이오플로우 주가가 지속하락한 것과 무관치 않은 것으로 분석된다. 이오플로우가 유상증자를 결정한 8월 21일 주가는 1만2460원이었다. 그러나 지난 11일 기준 주가는 5350원으로 58% 가량 떨어졌다.

|

이오플로우는 지난 8월 823억원 규모의 주주배정 후 실권주 일반공모 방식의 유상증자를 결정한 바 있다. 발행될 신주는 총 910만주다. 구체적인 자금 사용 계획은 운영자금 573억원, 채무상환 200억원, 시설자금 50억원 등이다.

이오플로우의 이번 유상증자가 중요한 이유 중 하나는 자금 확보 규모에 따라 관리종목 지정 여부가 달려 있어서다. 코스닥 상장 규정에 따르면, 최근 3년 동안 2회 이상 법인세비용차감전손실(이하 법차손)이 자기자본의 50%를 넘어서면 관리종목으로 지정된다.

이오플로우는 지난해 법차손이 자기자본의 약 105%를 기록한 바 있다. 이어 올해 상반기 이오플로우의 법인세차감전 손실은 220억원이다. 하반기에도 특별한 매출 발생 이슈가 없는 만큼 단순 계산했을 때 올해 법차손은 440억원 가량으로 추정되는데, 이는 자기자본의 약 92%에 해당한다.

이오플로우의 올해 법차손 금액을 440억원으로 봤을 때, 유상증자를 통해 최소 626억원 가량을 확보해야 관리종목 지정 사유에서 벗어날 수 있다. 하지만 최근 주가가 크게 하락하면서 현재(11일) 주가 기준 이오플로우가 확보할 것으로 기대되는 금액은 약 482억원에 그쳐 관리종목 지정이 불가피한 상황이다.

|

이오플로우가 유상증자를 통해 확보할 수 있는 자금이 계획의 절반 수준으로 줄어들면서 법차손 비율에 따른 관리종목 지정이 예상된다. 이오플로우는 이를 피하기 위한 방안을 고민하고 있다.

법차손 비율을 낮추기 위해서는 가장 먼저 손실을 줄이는 것이 중요한데, 이오플로우는 현재 미국과 유럽에서 인슐렛과 법적 소송을 계속 진행 중이기 때문에 손실 폭을 줄이기는 현실적으로 어려운 상황이다.

따라서 이오플로우는 자본을 늘리는 방안 중 ‘자회사 지분 매각’을 통한 자금 확보를 중점적으로 살펴보고 있다.

이오플로우 관계자는 “관리종목으로 지정되지 않기 위해 유상증자 외 자본을 늘리는 것과 손실을 줄이는 것등 다양한 방안을 찾는 중”이라며 “관리종목으로 지정되더라도 이후 지정 사유가 사라지면 큰 문제가 되지 않는 만큼 신중하게 살펴보고 있으며 자회사 지분 매각도 고려하는 상황”이라고 언급했다.

이오플로우가 지분 매각을 고려 중 자회사는 ‘산플레나’와 ‘파미오’가 있다. 각각의 장부가액은 162억원과 164억원으로 부족한 현금을 확보하고 급한 불을 끄는 데는 문제가 없을 전망이다.

다만, 이후 성장을 위한 모멘텀은 약화될 것으로 보인다. 실제로 그동안 이오플로우는 산플레나와 파미오가 개발 중인 약물을 이오플로우의 패치 제품에 탑재하는 것을 신성장 동력으로 꼽고 대외적으로도 이를 강조해왔다.

구체적으로 비만 치료제와 비알코올성지방간염(MASH) 치료제를 연구하고 있는 산플레나와는 비만 치료용 약물을 이오플로우 패치 제품에 탑재시킨 ‘비만 패치’ 개발을 추진해왔다. 지난해 초까지만 하더라도 이오플로우는 임상 1상이 종료된 산플레나의 신약 파이프라인을 패치에 적용한 임상 1상을 추가로 진행한다는 방침이었다. 하지만 자회사를 매각하는 경우 향후 계획에 차질이 생길 것으로 예상된다.

이와 관련 이오플로우 관계자는 “유상증자를 통해 어느 정도의 자금을 확보할 수 있는지를 확인하는 것이 우선”이라며 “유상증자 규모에 따라 다르겠지만 자회사 지분 전부가 아닌 일부만 매각할 것으로 보이며 이에 향후 패치를 활용한 개발에도 문제가 없을 것”이라고 말했다.

![“아이가 숨을 안 쉬어요” 부모의 외침…경찰, 3분 만에 병원으로 [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112600763t.jpg)