|

3일 업계에 따르면 보령바이오파마는 최근 우선협상대상자인 화인자산운용의 실사를 받고 본계약 여부에 대한 결과를 기다리고 있다. 실사 후 인수 여부가 결정되면 이달 주식매매계약(SPA)를 체결할 것으로 보인다. 보령홀딩스 관계자는 “지난주 말까지 실사를 진행했고 이번주에는 결과가 나올 것 같다”며 “내부적으로 분위기는 나쁘진 않지만 결국 (인수 여부에 대한 결과가) 나와봐야 안다”고 말했다.

◇이번엔 매각 성공할까…IPO로 선회할 가능성은

매각 대상은 69.3% 지분을 보유한 보령파트너스와 오너 일가, 투자자들이 보유한 보령바이오파마 지분 100%다. 보령바이오파마의 인수 희망가는 5000억원 안팎인 것으로 알려졌다. 기존에는 6000억원 이상을 제시했으나 동원산업과 매각 결렬 이후 몸값을 낮췄다. 이는 보령의 시가총액이 3일 기준 5646억원인 것을 견줘보면 상당한 규모다.

|

바이오업계에서는 이번에는 보령바이오파마의 매각이 이뤄질 가능성이 높을 것으로 보고 있다. 바이오업계 관계자는 “상대방 의지도 높기 때문에 바인딩 하는 과정에서 여러 조항 많이 넣어서 이번에는 계약이 체결될 가능성 높을 것”이라고 전망했다.

이번에도 매각이 결렬되면 다시 기업공개(IPO)로 방향을 돌릴지도 관전 포인트다. 보령바이오파마는 IPO를 준비할 당시 코스피 일반 상장도 노릴 수 있을 만큼 탄탄한 실적을 보유하고 있었다. 코스피 일반상장의 경우 △최근 매출액 1000억원 이상 및 3년 평균 매출액이 700억원 이상 △최근 사업연도에 영업이익, 법인세차감전계속사업이익, 당기순이익 실현 등의 요건을 갖춰야 한다.

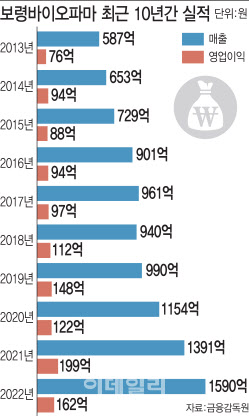

보령바이오파마는 2013년부터 꾸준히 영업이익을 내온 것은 물론, 매출도 역성장 없이 성장을 지속해왔다. 매출은 2020년 1154억원→2021년 1391억원→2022년 1590억원으로 성장해왔다. 같은 기간 영업이익과 영업이익률은 113억원(10.5%)→199억원(14.3%)→162억원(10.2%)을 기록했다.

◇매각 통해 마련한 자금 활용처는?

보령홀딩스는 보령바이오파마 매각을 통해 마련한 자금으로 승계 문제와 신사업 투자 등 두마리 토끼를 잡을 것으로 예상된다.

보령그룹의 오너 3세인 김정균 보령홀딩스 대표이사는 아직 승계 작업이 마무리되지 않은 상태다. 보령홀딩스는 김은선 전 보령홀딩스 회장 외 특수관계자가 지난해발 기준으로 97.6%의 지분을 갖고 있는 보령그룹의 핵심 지주사다. 김 전 회장의 지분율이 44.93%로 최대주주이며, 김 대표는 22.6%로 2대 주주 지위에 있다.

승계 작업 후 남는 자금으로는 우주헬스케어 등 신사업에 투자할 것으로 전망된다. 김 대표의 우주헬스케어 사업에 대한 의지는 강력하다. 김 대표는 지난 3월 정기 주주총회에서 해당 사업에 대한 성공 가능성이 높다고 자신하며 주주 설득에 나서기도 했다. 당시 김 대표는 “향후 CIS(Care In Space) 쪽의 기술을 통해 사업이 더욱 발전할 수 있을 것”이라며 “앞으로도 (우주헬스케어 사업을) 계속 할 것이냐 물으면 ‘그렇다’고 답하겠다”고 말했다.

시장에서는 우주헬스케어 사업에 대한 우려의 시선을 보내고 있다. 최근 보령의 주가가 지지부진한 것도 이 때문이라는 분석이 나온다. 하태기 상상인증권 연구원은 “보령이 카나브패밀리로 실적 성장을 창출하고 있으나 주가는 장기 조정을 거치며 8000원대까지 하락했다”며 “지난 2월부터 카나브 단일제 특허가 만료됐고 우주사업에 대한 우려가 자리잡고 있기 때문”이라고 지적했다.

그럼에도 우주헬스케어 사업에 대해서는 장기적으로 지켜볼 필요가 있다는 관측도 나온다. 하 연구원은 “CIS에서 미국 액시엄스페이스와 소규모 조인트벤처 설립이 임박한 사업”이라며 “장기적인 사업이기 때문에 시간이 지나면서 윤곽을 파악할 수 있을 것”이라고 내다봤다.

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제'로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074t.jpg)

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201184t.jpg)